Доллар укрепляется на сильной статистике США по занятости; Евро и фунт падают на ожиданиях снижения ставок

Доллар США берет паузу после выхода из основного медвежьего канала и достижения ключевого горизонтального уровня сопротивления. Валюта получила поддержку благодаря сильным данным рынка труда, опубликованным в прошлую пятницу, которые заставили инвесторов пересмотреть траекторию монетарной политики ФРС. В противоположность этому, евро и фунт стерлингов ослабли против доллара на фоне растущих ожиданий скорого снижения процентных ставок ЕЦБ и Банком Англии соответственно.

Индекс доллара США торгуется около 102,50, отражая силу американской валюты против основных оппонентов:

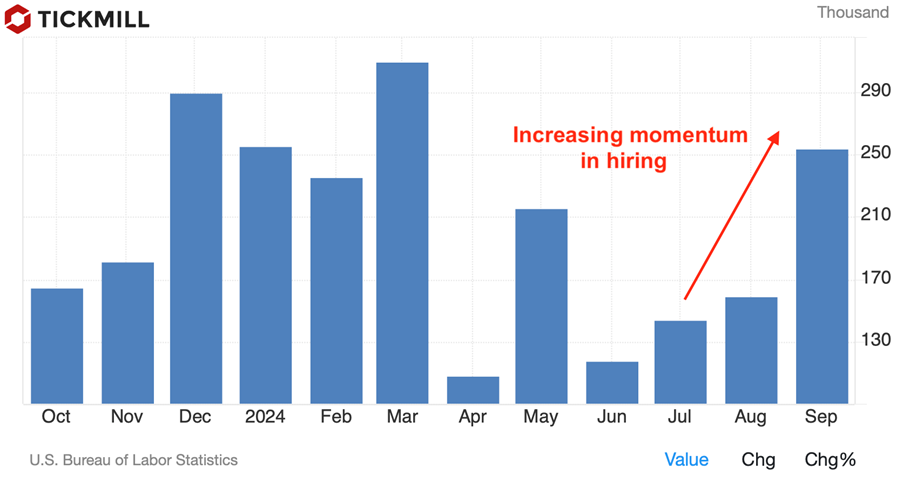

Катализатором этого роста стал неожиданно сильный отчет по занятости за сентябрь:

Экономика США добавила 254К рабочих мест, значительно превысив консенсус-прогноз в 140К. Анализируя месячный прирост за ближайшие четыре месяца, можно заметить ускорение темпов найма:

Уровень безработицы снизился до 4,1% с 4,2%, указывая на ужесточение условий на рынке труда;

Средняя почасовая заработная плата ускорилась на 4,0% в годовом исчислении, превысив ожидания, с месячным ростом на 0,4%.

Сильные данные по рынку труда посылают противоречивый сигнал, особенно учитывая ряд других недавних слабых отчетов по занятости и инфляции. Более сильный, чем ожидалось, рост заработной платы вызывает опасения по поводу устойчивого инфляционного давления, что может осложнить мандат ФРС по балансированию занятости и стабильности цен.

ФРС начала цикл смягчения политики со снижения ставки на 50 базисных пунктов в сентябре—более значительный, чем обычно, шаг, направленный на поддержку экономики. Однако последние данные по занятости заставили участников рынка значительно сократить ожидания еще одного снижения на 50 б.п. на предстоящем заседании в ноябре.

Предстоящий релиз CPI США в четверг будет иметь решающее значение для формирования ожиданий по ноябрьскому заседанию FOMC. Более высокий, чем ожидалось, CPI может еще больше снизить вероятность агрессивных снижений ставок.

Пара EUR/USD остается уязвимой, торгуясь ниже уровня 1,10, под давлением как силы доллара, так и опасений по поводу экономических перспектив еврозоны. Годовая инфляция в еврозоне замедлилась до 1,8% в сентябре, ниже целевого показателя ЕЦБ в 2% и консенсус-прогнозов. Еще один важный макроэкономический отчет—розничные продажи в еврозоне—показал рост на 0,8% в годовом исчислении в августе, не дотянув до ожидаемого роста в 1%. Месячный рост составил скромные 0,2%.

Растущие риски устойчивой инфляции ниже целевого уровня усилили спекуляции о том, что ЕЦБ может снова снизить процентные ставки на своем заседании 17 октября. Франсуа Виллеруа де Гало, член Управляющего совета ЕЦБ и глава Банка Франции, подчеркнул необходимость осторожности в отношении длительной жесткой монетарной политики. Его комментарии предполагают смену фокуса с предотвращения превышения инфляции на избежание ее недостижения цели из-за слабого роста.

Перспектива дальнейшего монетарного смягчения со стороны ЕЦБ оказывает дополнительное давление на евро. Снижение ставки увеличит дифференциал процентных ставок с долларом, делая евро менее привлекательным для инвесторов, ищущих доходность.

Фунт стерлингов снизился против основных валют, под влиянием как осторожного настроения на рынке, так и растущих ожиданий снижения ставки Банком Англии в ноябре. Эндрю Бейли указал на готовность действовать более решительно в снижении ставок, если инфляционное давление продолжит ослабевать. С учетом того, что инфляция демонстрирует признаки замедления, Банк Англии может отдать приоритет поддержке экономического роста над контролем уровня цен.

С технической точки зрения, пара GBP/USD выглядит готовой протестировать уровень 1,30, с возможным ложным медвежьим прорывом, прежде чем покупатели могут инициировать попытку отскока:

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.